چگونه نرخ سوآپ را محاسبه کنیم؟

نرخ سوآپ یکی از مفاهیم مهم در بازارهای مالی است که تأثیر زیادی بر تصمیمات تجاری و سرمایهگذاری دارد. این نرخ به تفاوت بهره یا هزینههای مربوط به قرض گرفتن یا قرض دادن ارزها در طول یک شبانهروز اشاره دارد. محاسبه دقیق آن برای معاملهگران و سرمایهگذاران از اهمیت ویژهای برخوردار است، چرا که میتواند بر سود و زیان آنها تأثیرگذار باشد.

در این مقاله، به روشهای مختلف محاسبه نرخ سوآپ پرداخته خواهد شد. فهم دقیق این فرآیند به معاملهگران کمک میکند تا با آگاهی کامل از شرایط بازار و تفاوتهای نرخ بهره بین ارزها، تصمیمات بهتری در مورد استراتژیهای معاملاتی خود اتخاذ کنند. آگاهی از این نرخ به خصوص در بازار فارکس و دیگر بازارهای مالی بینالمللی برای کاهش ریسکها و بهینهسازی سود بسیار حیاتی است.

آشنایی با مفهوم نرخ سوآپ

نرخ سوآپ یکی از جنبههای مهم در معاملات ارزی است که به تأثیر تفاوت نرخ بهره بین دو ارز مختلف اشاره دارد. این نرخ معمولاً در بازارهای بینالمللی مورد توجه قرار میگیرد و در صورتی که قصد دارید در بازارهایی همچون فارکس فعالیت کنید، شناخت آن ضروری است. نرخ سوآپ میتواند بر تصمیمات سرمایهگذاری و استراتژیهای معاملاتی تأثیر زیادی بگذارد.

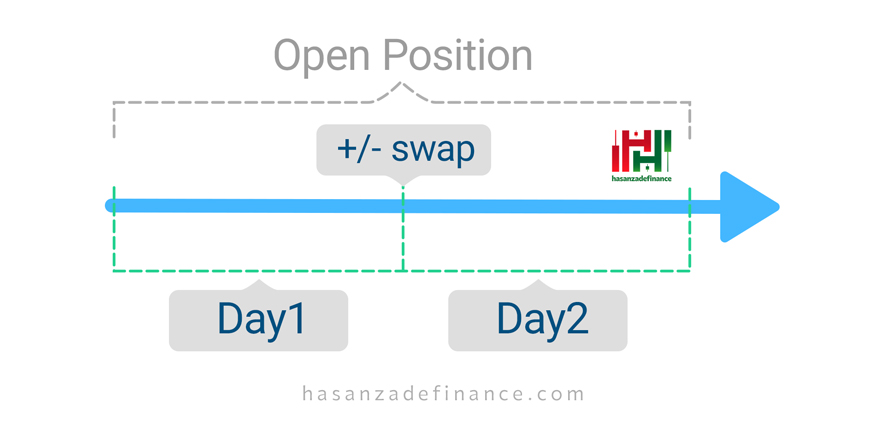

مفهوم سوآپ در ابتدا ممکن است پیچیده به نظر برسد، اما در حقیقت این تنها تفاوت بین نرخهای بهره دو ارز است که در یک معامله در نظر گرفته میشود. به عبارت دیگر، وقتی که شما یک ارز را قرض میگیرید و ارز دیگری را بهعنوان ضمانت میگذارید، تفاوت نرخ بهره این دو ارز بهصورت روزانه محاسبه میشود و بهعنوان هزینه یا سود برای شما اعمال میشود.

- نرخ سوآپ ممکن است به صورت مثبت یا منفی باشد.

- این نرخ بستگی به تفاوت نرخ بهره میان دو ارز دارد.

- در بیشتر مواقع، سوآپ در فارکس بهصورت روزانه محاسبه میشود.

در نهایت، برای کسانی که در بازارهای بینالمللی فعالیت میکنند، آگاهی از نرخ سوآپ کمک میکند تا انتخابهای بهتری در مورد پوزیشنهای باز و بستهشدن آنها داشته باشند. بدون درک صحیح از این مفهوم، میتوانند به راحتی با هزینههای اضافی مواجه شوند که تأثیر منفی بر عملکرد مالیشان خواهد گذاشت.

نحوه محاسبه نرخ سوآپ در بازار مالی

محاسبه نرخ سوآپ در بازارهای مالی فرآیند پیچیدهای است که به بررسی تفاوتهای نرخ بهره میان دو ارز مختلف و تأثیر آنها بر یکدیگر میپردازد. این محاسبه معمولاً بهصورت روزانه انجام میشود و بستگی به شرایط بازار، تفاوت نرخهای بهره و نوع ارزهایی که در معامله استفاده میشود، دارد. درک درست از نحوه محاسبه نرخ سوآپ برای فعالان بازار ضروری است، زیرا این نرخ میتواند بر سود و زیان یک معاملهگر تأثیرگذار باشد.

برای محاسبه نرخ سوآپ، ابتدا باید نرخ بهره هر یک از ارزهای involved در معامله را بدانید. سپس این نرخها با یکدیگر مقایسه میشوند و بر اساس تفاوت آنها، سوآپ مثبت یا منفی تعیین میشود. علاوه بر نرخ بهره، عواملی همچون شرایط بازار، حجم معامله و مدت زمان نگهداری پوزیشن نیز در محاسبه این نرخ دخیل هستند.

یکی از روشهای رایج محاسبه نرخ سوآپ استفاده از فرمولهایی است که در اکثر پلتفرمهای معاملاتی موجود است. این فرمولها معمولاً به صورت خودکار محاسبه میشوند، اما معاملهگران باید بتوانند با استفاده از این اطلاعات، تصمیمات آگاهانهتری در خصوص استراتژیهای معاملاتی خود بگیرند.

عوامل مؤثر بر تعیین نرخ سوآپ

تعیین نرخ سوآپ تحت تأثیر مجموعهای از عوامل مختلف است که هرکدام میتوانند بهطور مستقیم یا غیرمستقیم بر نتیجه نهایی این نرخ تأثیر بگذارند. این عوامل معمولاً به تفاوتهای اقتصادی و مالی بین کشورها، وضعیت بازار و سیاستهای پولی مرتبط با ارزهای مختلف برمیگردند. شناخت این عوامل برای درک بهتر نحوه عملکرد سوآپ در معاملات ضروری است.

- نرخ بهره: یکی از اصلیترین عوامل مؤثر بر نرخ سوآپ، تفاوت نرخ بهره بین دو ارز است. هرچقدر این تفاوت بیشتر باشد، تأثیر آن بر نرخ سوآپ نیز بیشتر خواهد بود.

- تقاضا و عرضه ارز: وضعیت بازار ارز و تقاضا برای هر یک از ارزها در تعیین نرخ سوآپ تأثیرگذار است. در بازارهای با نوسان زیاد، نرخ سوآپ میتواند تغییرات چشمگیری داشته باشد.

- نرخ تورم: نرخ تورم در هر کشور نیز بر نرخ بهره و به تبع آن بر نرخ سوآپ تأثیر میگذارد. در کشورهای با نرخ تورم بالاتر، نرخ بهره معمولاً بیشتر است، که میتواند سوآپ را تحت تأثیر قرار دهد.

- شرایط سیاسی و اقتصادی: تغییرات در سیاستهای اقتصادی و مالی هر کشور، به ویژه در سیاستهای پولی و ارزی، میتواند موجب تغییر در نرخ سوآپ شود.

- مدت زمان نگهداری پوزیشن: مدت زمانی که یک معاملهگر قصد دارد یک پوزیشن را باز نگه دارد نیز میتواند بر نرخ سوآپ تأثیرگذار باشد. هرچه مدت زمان بیشتری پوزیشن باز باشد، سوآپ بیشتر محاسبه خواهد شد.

شناخت دقیق این عوامل به معاملهگران کمک میکند تا بتوانند تصمیمات بهتری در مورد انتخاب پوزیشنها و استراتژیهای معاملاتی خود بگیرند. با درک ارتباط این عوامل با یکدیگر، میتوانند پیشبینیهای بهتری در مورد نرخ سوآپ و تأثیر آن بر سود و زیان خود داشته باشند.

تفاوت نرخ سوآپ در ارزهای مختلف

نرخ سوآپ در ارزهای مختلف بهطور قابل توجهی متفاوت است و این تفاوتها میتوانند بر استراتژیهای معاملاتی و سود و زیان معاملهگران تأثیر زیادی بگذارند. هر ارز تحت تأثیر شرایط اقتصادی، سیاستهای پولی و نرخ بهره خاص خود قرار دارد که موجب ایجاد تفاوتهای قابل توجه در نرخ سوآپ میشود. بنابراین، برای معاملهگران مهم است که بدانند نرخ سوآپ هر ارز بهطور جداگانه چگونه محاسبه میشود و چگونه این تفاوتها میتواند بر تصمیمات آنها تأثیر بگذارد.

در بسیاری از مواقع، ارزهایی که نرخ بهره بالاتری دارند، نرخ سوآپ مثبتتری را ارائه میدهند. به همین ترتیب، ارزهایی که نرخ بهره پایینتری دارند، ممکن است نرخ سوآپ منفی داشته باشند. این تفاوتها میتوانند در طول مدت زمان نگهداری یک پوزیشن، تغییرات زیادی در سود یا زیان معاملهگر ایجاد کنند. در واقع، نرخ سوآپ میتواند بهعنوان یک عامل اضافی در بررسی هزینهها و درآمدهای حاصل از معاملات ارزی در نظر گرفته شود.

برای مثال، اگر یک معاملهگر یک ارز با نرخ بهره بالا را در برابر ارزی با نرخ بهره پایین خریداری کند، احتمالاً نرخ سوآپ مثبت خواهد بود و معاملهگر از این تفاوت بهرهمند خواهد شد. در مقابل، اگر ارز خریداریشده نرخ بهره پایینتری داشته باشد، نرخ سوآپ منفی میشود و هزینه بیشتری برای نگهداری پوزیشن باید پرداخت شود.

چگونه نرخ سوآپ در معاملات فارکس محاسبه میشود؟

محاسبه نرخ سوآپ در معاملات فارکس بهطور مستقیم به تفاوتهای نرخ بهره میان دو ارز درگیر در معامله بستگی دارد. در این بازار، نرخ سوآپ معمولاً بهعنوان هزینه یا درآمدی ناشی از نگهداری یک پوزیشن در طول شب محاسبه میشود. این نرخ نه تنها تحت تأثیر نرخهای بهره قرار دارد، بلکه عواملی مانند حجم معامله، شرایط بازار و ارزهای خاص نیز بر آن تأثیر میگذارند. بنابراین، محاسبه دقیق سوآپ برای معاملهگران ضروری است تا بتوانند درک بهتری از هزینهها و سودهای حاصل از معاملات خود داشته باشند.

برای محاسبه نرخ سوآپ در فارکس، ابتدا باید تفاوت نرخهای بهره دو ارز درگیر را شناسایی کرد. سپس این تفاوت بر اساس حجم و مدت زمان نگهداری پوزیشن محاسبه میشود. بهعنوانمثال، اگر معاملهگر یک ارز با نرخ بهره بالا را خریداری کند و یک ارز با نرخ بهره پایین را بفروشد، احتمالاً نرخ سوآپ مثبت خواهد بود و معاملهگر از این تفاوت بهره خواهد برد. در حالی که اگر شرایط برعکس باشد، سوآپ منفی خواهد بود.

در بسیاری از پلتفرمهای معاملاتی فارکس، محاسبه نرخ سوآپ بهطور خودکار انجام میشود و معاملهگران میتوانند پیش از باز کردن یک پوزیشن، میزان سوآپ را مشاهده کنند. این اطلاعات به معاملهگران کمک میکند تا تصمیمات بهتری در خصوص طول مدت نگهداری پوزیشنها و استراتژیهای معاملاتی خود اتخاذ کنند. بهویژه در شرایط بازارهای نوسانی، نرخ سوآپ میتواند تأثیر زیادی بر نتایج معاملاتی داشته باشد.

مزایا و معایب استفاده از نرخ سوآپ

استفاده از نرخ سوآپ در بازارهای مالی، به ویژه در فارکس، مزایا و معایب خاص خود را دارد. این نرخ میتواند بهعنوان یکی از ابزارهای سودآور برای معاملهگران باشد، اما در عین حال ریسکهایی را نیز به همراه دارد. در این بخش به بررسی مزایا و معایب استفاده از نرخ سوآپ پرداخته خواهد شد تا معاملهگران بتوانند با آگاهی کامل از این مفهوم در معاملات خود بهرهبرداری کنند.

مزایای استفاده از نرخ سوآپ

نرخ سوآپ میتواند به معاملهگران این امکان را بدهد که از تفاوت نرخهای بهره میان ارزهای مختلف سود ببرند. با توجه به اینکه برخی ارزها نرخ بهره بالاتری دارند، معاملهگران میتوانند با نگهداری پوزیشنهای خود در این ارزها از سوآپ مثبت بهرهمند شوند.

| مزایا | توضیحات |

|---|---|

| سود از تفاوت نرخ بهره | معاملهگران میتوانند از اختلاف نرخ بهره میان ارزها بهرهبرداری کنند و درآمدی از سوآپ بهدست آورند. |

| استفاده از استراتژیهای بلندمدت | برای کسانی که قصد دارند پوزیشنهای بلندمدت باز نگه دارند، سوآپ میتواند بهعنوان یک منبع درآمد اضافی در نظر گرفته شود. |

| افزایش انعطافپذیری در معاملات | معاملهگران میتوانند با انتخاب ارزهایی با نرخ بهره بالاتر، استراتژیهای خود را انعطافپذیرتر کنند. |

معایب استفاده از نرخ سوآپ

اگرچه نرخ سوآپ میتواند سودآور باشد، اما برخی معایب نیز دارد که باید در نظر گرفته شوند. نرخ سوآپ منفی میتواند هزینههای اضافی برای معاملهگران ایجاد کند و بهویژه در بازارهای نوسانی، ممکن است باعث افزایش هزینهها شود. علاوه بر این، نوسانات بازار و تغییرات ناگهانی در نرخهای بهره میتوانند موجب تغییرات غیرمنتظره در سوآپ شوند.

| معایب | توضیحات |

|---|---|

| هزینههای اضافی در سوآپ منفی | اگر تفاوت نرخ بهره به نفع معاملهگر نباشد، سوآپ منفی میشود و هزینههای اضافی ایجاد خواهد کرد. |

| نوسانات بازار | تغییرات ناگهانی در بازار یا سیاستهای پولی میتواند نرخ سوآپ را تحت تأثیر قرار دهد و پیشبینیپذیری آن را کاهش دهد. |

| نیاز به مدیریت دقیق پوزیشنها | برای جلوگیری از زیانهای ناشی از سوآپ منفی، معاملهگران باید پوزیشنهای خود را بهدقت مدیریت کنند. |

در نهایت، استفاده از نرخ سوآپ باید با دقت و آگاهی از شرایط بازار انجام شود. معاملهگران باید به مزایا و معایب آن توجه کرده و بر اساس استراتژیهای خود، از آن بهطور مؤثر بهرهبرداری کنند.

نقش نرخ سوآپ در استراتژیهای سرمایهگذاری

نرخ سوآپ میتواند تأثیر قابل توجهی بر استراتژیهای سرمایهگذاری داشته باشد، بهویژه برای معاملهگران و سرمایهگذارانی که در بازارهای ارزی فعالیت میکنند. این نرخ بهعنوان یک عامل هزینه یا درآمد اضافی در نظر گرفته میشود که میتواند بهطور مستقیم بر بازدهی سرمایهگذاریها تأثیر بگذارد. درک دقیق نحوه محاسبه و تأثیر نرخ سوآپ بر استراتژیهای سرمایهگذاری، به سرمایهگذاران کمک میکند تا تصمیمات بهتری در خصوص انتخاب پوزیشنها و مدیریت ریسکهای خود اتخاذ کنند.

برای برخی سرمایهگذاران، نرخ سوآپ میتواند بهعنوان یک منبع درآمد جانبی از تفاوتهای نرخ بهره میان ارزها مورد استفاده قرار گیرد. در این شرایط، آنها میتوانند از سوآپ مثبت بهرهبرداری کنند و بهویژه در معاملات بلندمدت از این تفاوتهای بهرهای سود ببرند. در عین حال، نرخ سوآپ میتواند در استراتژیهای کوتاهمدت نیز تأثیرگذار باشد، جایی که معاملهگران به دنبال به حداقل رساندن هزینهها یا استفاده از تغییرات نرخ بهره برای به دست آوردن سود هستند.

از سوی دیگر، برای برخی از استراتژیهای سرمایهگذاری، بهویژه در مواقعی که نرخ سوآپ منفی است، این نرخ میتواند هزینههای اضافی را به همراه داشته باشد و موجب کاهش بازدهی سرمایهگذاریها شود. بنابراین، در چنین شرایطی، سرمایهگذاران باید با دقت بیشتری به انتخاب پوزیشنها پرداخته و استراتژیهایی را به کار گیرند که بتوانند این هزینهها را جبران کنند یا از آنها جلوگیری کنند.

در نهایت، نرخ سوآپ یکی از عواملی است که باید در کنار سایر شاخصهای اقتصادی و مالی برای تصمیمگیریهای سرمایهگذاری در نظر گرفته شود. استفاده بهینه از این نرخ میتواند مزایای قابل توجهی را برای استراتژیهای سرمایهگذاری به همراه داشته باشد، اما نیاز به تحلیل دقیق و مدیریت مناسب ریسک دارد.